這次不一樣:800年金融危機史 【諾貝爾經濟學獎得主、美國前總統推薦】(暢銷改版) | 輕鬆瘦下來的秘訣 - 2024年11月

這次不一樣:800年金融危機史 【諾貝爾經濟學獎得主、美國前總統推薦】(暢銷改版)

計量史學經典分析.金融危機權威著作

前IMF首席經濟學家x哈佛國際金融學教授

剖析800年來,66國的金融危機真相

.為什麼大國、甚至全世界都找不出方法,粉碎信心危機?

.地方或地區性危機如何變成全球性危機?

.歷年來的金融風暴的共同點為何?為何金融危機總是不斷重演?

.投資人該如何從過往金融危機中借鏡?

不論金融體系受到多麼嚴密的監理,

都可能在貪婪、政治與利潤的壓力下崩潰。

2020年,在疫情黑天鵝衝擊下,全球經濟陷入衰退、金融市場震盪劇烈、政府債務明顯累積,景氣前景持續低迷。然而社會每次都說服自己,認為現在是以健全的基本面、結構改革、科技創新和良好的政策作為基礎,和過去經濟崩潰的情形「不一樣」。然而,800年的金融危機史告訴我們一件事:信心是世上最脆弱的東西。不管是哪一種金融危機,都始於過度擴增的債務和樂觀情緒,也就是認為「這次不一樣」。

任何了解過去、希望從危機中逆勢獲利的人應該要對五個字心懷恐懼,

那就是:「這.次.不.一.樣」。

本書記載800年66國的金融危機歷史資料,從量化分析來訂定通貨膨脹、匯率崩盤與貶值危機定義,建立以數據為基礎的金融泡沫史,可說是迄今研究金融危機史跨時最長的一部著作。

作者從總體經濟切入、搭配完整數據,顯示歷史上各種金融危機發生的頻率、持續的時間和影響程度都極度相似。他們研究了流動性危機、惡性通貨膨脹、內外債務,以及資產價格、資本流動、失業和稅收等。從中世紀的貨幣流通問題到今天的各類金融危機發現,每每看似「空前絕後」的金融危機,其實不然。無論是投資者、政策制定者、財經學者,或是任何期待擁有更美好生活的人,本書具有深刻的現實性,為變局中最富啟發性的分析指南。

本書特色

1.首度以量化方式分析經濟危機,建立以數據為基礎的金融泡沫史

2.全書百餘幅圖表資料與統計數據,清楚呈現金融危機的樣貌

3.跨時最長的金融危機史,有助應對未來的經濟危機

4.立論卓著,分析全球經濟情勢變化的必讀經典

得獎紀錄

☆《紐約時報》暢銷經典

☆ 亞瑟.羅斯圖書獎(Arthur Ross Book Award)

☆ 薩繆森獎(Paul A. Samuelson Award, TIAA-CREF)

☆ 《大西洋》年度好書銀牌獎(Runner-Up for the Book of the Year, The Atlantic)

☆ 《圖書館雜誌》年度經濟類選書(Library Journal Best Business Books - Economics/U.S. Economy category)

☆ 《今日美國》金融危機年度最佳商業書籍(Year's Best Business Books To Make Sense of Financial Crisis)

☆ 《金融歷史評論》斯皮爾年度金融史類圖書獎入圍(Spear's Book of the Year Award in Financial History)

☆ 彭博專欄作家,普瑞斯里(James Pressley)評選金融危機年度好書

☆ 800-CEO-READ年度商業圖書獎入圍

☆ 埃斯托利爾全球事務傑出著作獎決選名單(Estoril Global Issues Distinguished Book Prize)

專業推薦

☆諾貝爾經濟學獎得主羅伯.席勒(Robert J. Shiller)、美國前總統柯林頓,盛讚推薦

「這本書實在是太棒了,對於想了解當前全球經濟危機的讀者提供了清楚的看法。如果不對過去的危機深度分析,就無法理解眼前的危機,而這本好書正提供了完整的解析。」──羅伯.席勒(Robert J. Shiller),諾貝爾經濟學獎得主、耶魯大學經濟學教授

「市面上關於金融危機實證分析著作中最出色的一本。萊茵哈特和羅格夫將數百年的資料整合分析,對金融史有傑出而非凡的貢獻。這本書讓人讚嘆,勝過上千個數學模型。」──尼爾.弗格森(Niall Ferguson),哈佛大學歷史和金融學教授

「金融史上最危險的五個字就是這次不一樣,由於二位作者的這本傑作,蒐羅了金融研究所需的大量數據資料,再也沒有人會懷疑這句話。」──馬汀.沃夫(Martin Wolf),英國《金融時報》首席經濟評論員

「目前世界上解讀金融危機的最重要權威學者,或許是羅格夫跟萊茵哈特……而我也拜讀了《這次不一樣》。」──比爾.柯林頓(Bill Clinton),美國前總統

「你很難再找到對金融危機更全面、更有見解的分析。對任何想要了解過去和現在的危機,以及駕馭未來危機的人,一定要讀萊因哈特和羅格夫的這本傑出著作!」──穆罕默德.埃利安(Mohamed El-Erian),安聯首席經濟顧問、經濟學家

「《這次不一樣》旨在剖析債務和違約歷史。它是一本令人振奮、具有話題性和討論度的書,更是每個人必備的案頭之作。」──巴利.艾琴格林(Barry Eichengreen ),美國經濟學家

註:本書為《這次不一樣:800年金融危機史》暢銷改版

作者簡介

萊茵哈特 Carmen M. Reinhart

哥倫比亞大學博士,現為世界銀行副行長兼首席經濟學家、哈佛大學甘迺迪政府學院國際金融學教授,曾任美國馬里蘭大學經濟學教授、國際經濟中心主任。1980年代任職貝爾斯登首席經濟學家和副總裁期間,對金融危機、原物料商品價格的循環以及國外金融情勢惡化之連鎖影響產生濃厚興趣,後來轉任到國際貨幣基金組織(IMF)繼續鑽研相關主題。

2007年與羅格夫都曾發出警告說,次級房貸亂象可能引發美國金融風暴。

官方網站:www.hks.harvard.edu/faculty/carmen-reinhart

電郵:[email protected]

羅格夫 Kenneth S. Rogoff

麻省理工學院博士,現為哈佛大學經濟學教授、公共政策Thomas D. Cabot講座教授;國際貨幣基金組織(IMF)前首席經濟學家與研究部主管。

2008年曾經準確預言美國將會有大型銀行破產。

官方網站:www.economics.harvard.edu/faculty/rogoff

電郵:[email protected]

譯者簡介

劉道捷

台大外文系畢,曾任國內財經專業報紙國際新聞中心主任,現專事翻譯。翻譯作品包括《自由的窄廊》、《投資終極戰》、《這才是價值投資》、《祖魯法則》、《血戰華爾街》等,譯作繁多,曾獲中國時報、聯合報年度十大好書獎及其他獎項。

陳旭華

英國里茲大學企業管理碩士。曾任時報出版商業叢書副總編輯、中國時報財經記者、中國時報大陸新聞中心記者、遠東經濟評論。現為出版社總編輯。

序

謝啟

引言 金融脆弱無力,信心變化無常

第一篇 金融危機:實務入門

第一章 危機的類別與時間

從量化分析來訂定通貨膨脹、匯率崩盤與貶值危機定義

根據事件定義危機:銀行危機與內外債違約

其他重要觀念

第二章 債務不耐症是連續違約的起源

債務的開端

衡量危險性

分類與分區

有關債務不耐症的反思

第三章 全球金融危機長期資料庫

物價、匯率、貨幣貶值與實質GDP

政府財政與國民所得帳

公共債務及其結構

全球性變數

涵蓋的國家

第二篇 國家外債危機

第四章 債務危機理論基礎漫談

國家舉債

缺乏流動性與無力償債

部分違約與債務重整

惡債

國內公共債務

結論

第五章 國家外債違約循環

重複發生的型態

違約與銀行危機

違約與通貨膨脹

全球因素與全球外債違約循環

違約事件延續期間

第六章 外債違約歷史面面觀

早年的連續違約歷史:西元1300-1799年間的新興歐洲

「舊世界」資本流入與違約的故事

西元1800年後的全球外債違約狀況

第三篇 失落的國內債務與違約史

第七章 國內債務與違約的特點

內債與外債

到期日、報酬率與貨幣構成

內債違約事件

有關國內債務的警告

第八章 國內債務:解開外債違約與高通貨膨脹的有力線索

解開債務不耐之謎

外債違約前後的國內債務

通貨膨脹與「通膨稅」文獻

稅基的定義:國內債務或貨幣基礎?

重新探討「通貨膨脹誘惑」

第九章 內債與外債違約的比較:哪個會比較嚴重?哪個比較久?

債務違約前後的實質GDP

債務違約前後的通貨膨脹

違約對國內與國外債權人的影響

摘要與討論

第四篇 銀行危機、通貨膨脹與外匯崩盤

第十章 銀行危機

銀行危機理論簡介

銀行危機:機會均等的威脅

銀行危機、資本流動性與金融自由化

資本流動榮景、信用循環與資產價格

金融業是否有產能過剩泡沫?

重新評估金融危機對財政的影響

災難和我們常相左右:觀察的心得

第十一章 偷斤減兩:老一輩愛用降低貨幣成色的伎倆

第十二章 通貨膨脹與現代貨幣崩跌

早年通貨膨脹危機史

現代通貨膨脹危機的地區性比較

匯率崩盤

高通膨與匯率崩跌的後遺症

去美元化

第五篇 美國次級貸款風暴與第二次大緊縮

第十三章 美國次貸風暴:從國際與歷史角度分析

從全球性歷史觀點評估次貸危機及其後遺症

次貸危機前的「這次不一樣」症候群

危機前的爭論:美國長期向世界各國舉債的風險

戰後以銀行為中心的金融危機

次貸危機與先進經濟體過去危機的比較

摘要

第十四章 金融危機後遺症

歷史事件回顧

危機後衰退的深度與延續期間

危機對財政的後續影響

國債違約風險

1930年代第一次大緊縮的經驗比較

結論

第十五章 次貸風暴席捲各國:是延燒的結果還是一些共同因素所造成的?

傳播的觀念

過去的案例

共同衝擊因素與第二次大緊縮

會持續蔓延開來嗎?

第十六章 金融動盪綜合指標

發展綜合危機指標:銀行、匯率、債務、通膨指數(BCDI指數)

界定全球金融危機的定義

危機發生的順序

總結

第六篇 我們從中學到什麼教訓?

第十七章 有關早期預警、蛻變、政策反應與人性弱點的反思

危機早期警訊

國際機構的角色

蛻變

和政策反應有關的一些看法

最新的「這次不一樣」症候群

數據附錄

參考文獻

序(節錄)

本書希望以計量方式,呈現各種金融危機的樣貌。我們的基本訊息很簡單:我們以前碰到過這種事,不管最近的金融風暴或危機看來多麼不一樣,其實和歷史上其他國家的經驗相比,都非常相似。認識這些類似之處和前例,是改善全球金融體系、降低未來危機風險、改進未來應付慘劇方法重要的一步。

如果說,本書考慮的各種危機有一個共同特點,就是政府、銀行、企業或消費者經常累積過高的債務,形成看來比繁榮期間還大的系統風險。政府為本國經濟體系挹注資金,創造看來比實際上還高的經濟成長;民間部門借貸熱潮一定會把房價和股價,推升到遠遠超過可以長期維持的水準,舉債熱潮也會使銀行看來比實際上還穩定、還會賺錢。這樣大規模舉債會構成風險,是因為債台高築會使經濟體系變得容易受到信心危機侵害,當負債屬於短期債務,需要不斷重新融通時更是如此。債務助長繁榮,經常對政府的政策、金融機構賺大錢的能力或國家的生活水準,形成錯誤的肯定。這種繁榮的結局大都很淒慘。對古往今來的所有經濟體而言,債務工具當然都至為重要,但是如何平衡債務的風險與機會,卻始終是重大挑戰,是決策官員、投資人和平民絕對不能忘記的挑戰。

本書研究多種型態的金融危機,包括政府無法償付內、外債務時爆發的國債違約危機,也包括21世紀初年世界碰到的銀行危機。在典型的重大銀行危機中,某個國家的銀行體系,有一大部分銀行碰到嚴重的投資虧損,銀行驚慌之餘,失去償付能力。另一種重大的危機是匯率危機,例如1990年代侵襲亞洲、歐洲與拉丁美洲的危機。在典型的匯率危機中,一國的外匯幣值急劇下跌,即使政府「保證」無論如何都不會讓匯率下跌,也無濟於事。我們也探討極高通貨膨脹間歇爆發的危機。我們不必多說,大家也知道通貨膨脹意外升高,實際上等於公然違約,因為通貨膨脹會讓包括政府在內的所有債務人,用購買力遠低於貸款時的貨幣償債。本書要分別探討這些危機,但是危機經常湊在一起爆發,我們在本書倒數第二章,要研究這種狀況──例如1930年代在全球各地一起爆發的大蕭條,以及最近的這波全球金融危機。

金融危機當然並不新奇,從貨幣與金融市場開始發展以來,金融危機就一直與我們同在。最早,很多危機會爆發,經常是因為國王以降低金幣或銀幣成色,造成幣值減損,來融通戰爭造成的預算不足。科技進步後,政府早就不必再用降低硬幣成色的方式來彌補預算赤字。但是幾世紀以來,金融危機卻繼續肆虐,直到今天還不放過世界各國。

本書把大部分重點,放在和今天關係特別密切的兩種危機上,一是國債危機,二是銀行危機。兩種危機都有千百年的歷史,而且波及很多地區。現在的先進經濟體過去經常爆發國債危機,現在似乎已經從政府一再倒債的弊病中「畢業」。但在新興市場國家中,一再或連續爆發的國債違約仍然是嚴重的痼疾。相形之下,銀行危機卻是無遠弗屆、一再爆發的問題,是機會均等的威脅,富國和窮國同受影響。我們針對銀行危機所做的研究會引領我們,從拿破崙戰爭時代歐洲的銀行擠兌和倒閉開始,一直探討到2007年美國次級貸款危機(subprime crisis)引爆的全球金融危機。

我們以廣泛、有系統與量化作為研究目標:我們的實證分析涵蓋66個國家,跨越的時間將近800年。國際金融危機史有很多重要的著作,最有名的可能是查爾斯.金德柏格(Charles P. Kindleberger)1989年寫的《瘋狂、恐慌與崩盤》(Manias, Panics and Crashes)。然而,一般說來,這些早年的著作基本上都採用敘述方法,沒有多少能夠補強內容的資料。

但我們的做法正好相反,我們從涵蓋全世界、回溯到12世紀中國與中世紀歐洲的龐大資料庫中搜集資料,建立分析。本書的核心「生命」表現在(大致)簡單呈現這些資料的圖表和數字上,而不是表現在人物、政治與談判上。我們相信這種以量化分析的方式談金融危機史,與過去用敘事的方法同樣的具說服力,我們也希望這樣做能為政策分析與研究打造新的坦途。

最重要的是,我們的時間縱深更長,以便掌握經常遭人遺忘的「罕見」事件,結果發現,這種事件比大多數人想像的常見多了,彼此近似程度也高得多。不幸的是,無論是分析師、決策官員,還是經濟學者都傾向透過資料庫開啟的狹窄窗口來評估最近的經歷,無論是從國家或是事件所經歷的時間角度來看,這些基礎資料通常都太過狹隘。探討債務與違約的學術與政策文獻中,有一大部分都來自1980年以後所搜集的資料得出結論,其中的主要原因就是這些資料最容易取得。如果不是因為金融危機的循環期間要長得多,致使涵蓋25年期間的資料根本不能針對各種政策與投資選項,提供足夠的觀察角度,否則,這種方法應該沒有什麼問題。把25年期間難得一遇的事件擺放在歷史長河中,可能不算罕見,畢竟研究人員觀察25年期間的資料時,只有四分之一的機會,可以觀察到「百年一遇的大洪水」。因此當你正視這類問題時,你就要搜集好幾個世紀的資料,而這正是本書的目標。

……

我們全力研究過去800年所發生的危機細節與資料後,得到的結論是:就在金融危機爆發前的景氣繁榮期間,大家最常複述、代價最高昂的投資建議,起源於「這次不一樣」的觀念。大家經常努力奉行這種建議,認為舊的評價規則不再適用,金融專家經常解釋說,我們的表現比以前好,我們比較精明,也從過去的錯誤中學到教訓,政府領袖在這方面更是推波助瀾。社會每次都說服自己,認為目前的繁榮是以健全的基本面、結構改革、科技創新和良好的政策作為基礎,和過去很多次繁榮最後淒慘崩潰的情形「不一樣」。

第十三章 美國次貸風暴:從國際與歷史角度分析(節錄) 次貸危機前的「這次不一樣」症候群 21世紀初年的這場全球金融危機不論是從深度、廣度、隨之而來的經濟衰退延續期間,或是從危機對資產市場的深遠影響的角度來看,都是大蕭條以來最嚴重的全球金融危機。這場危機已經變成全球經濟史上的轉捩點,因為危機最後的解決方式,都將在政治與經濟上影響至少一世代的人。 這場危機是意外嗎?尤其要問的是,這場危機對美國的重大衝擊是意外嗎?如果你聽主要學者、投資人和美國決策官員難以計數的談話,你應該會認為:21世紀初年的這場金融崩潰是晴天霹靂,是「六個標準差」的低機率事件。前美國聯準會主席艾倫.葛林斯班(Alan Greenspan)就認為:證券化與選擇權這類的金融創新,對於分散風險提供了更新、更好的方法,同時使房子之類一向不流動資產的流動性提高,因此風險性資產價格越來越高的確有道理。 我們可以在這裡打住,說很多人基於美國「很特別」的原因,相信「這次不一樣」。然而,鑒於最近美國與全球金融崩潰呈現了歷史特性,多談一點背景,應該有助於我們瞭解為什麼這麼多人受騙。 危機前的爭論:美國長期向世界各國舉債的風險 葛林斯班把過度擔心美國經常帳赤字不斷成長的人,說成是危言聳聽的人。葛林斯班主張這種不斷成長的赤字(2006年時達到8,000億美元以上,占國內生產毛額的6.5%以上)只是大幅反映全球金融深化的大趨勢,以致於各國和過去相比,可以承擔更高的經常帳赤字與剩餘。事實上,葛林斯班在2007年出版的書中,把美國的長期經常帳赤字看成次要問題,而不是主要風險因素,認為經常帳赤字和房價飛躍上漲、家庭債務大增等其他因素一樣,不需要在2007年危機前,引發美國決策官員的過度擔憂。

跑者都該懂的跑步關鍵數據:透過跑錶...

跑者都該懂的跑步關鍵數據:透過跑錶... 我跑步,所以我存在:美國跑步教父關...

我跑步,所以我存在:美國跑步教父關... 跑步‧馬拉松圖解聖經:肌力強化訓練...

跑步‧馬拉松圖解聖經:肌力強化訓練... 跑者之道:一趟追索日本跑步文化的旅程

跑者之道:一趟追索日本跑步文化的旅程 一萬天不休跑: 地才跑步教練黃崇華...

一萬天不休跑: 地才跑步教練黃崇華... 一個人去跑步:馬拉松1年級生

一個人去跑步:馬拉松1年級生 最強跑步分析全書:顛覆舊有「常識」...

最強跑步分析全書:顛覆舊有「常識」... 從0開始學慢跑:從入門到進階,收錄...

從0開始學慢跑:從入門到進階,收錄... 愈跑,心愈強大:跑步教父席翰醫生教...

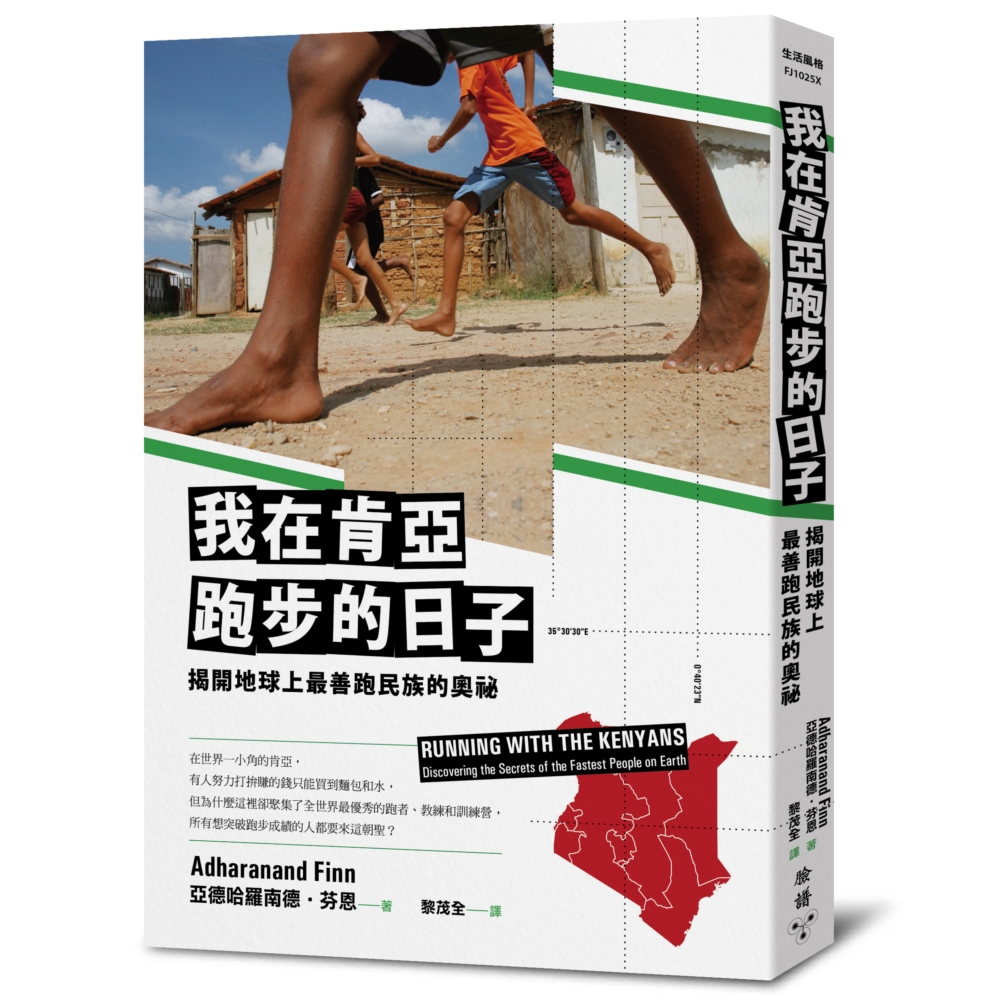

愈跑,心愈強大:跑步教父席翰醫生教... 我在肯亞跑步的日子:揭開地球上最善...

我在肯亞跑步的日子:揭開地球上最善...